KABARBURSA.COM – PT Super Bank Indonesia Tbk atau Superbank (SUPA) segera melakukan penawaran umum perdana saham (IPO) atau melantai di Bursa Efek Indonesia (BEI).

Merujuk prospektus, perseroan menawarkan sebanyak 4.406.000.000 saham baru, setara 13 persen dari modal ditempatkan dan disetor penuh setelah IPO. Harga penawaran ditetapkan pada rentang Rp525 hingga Rp695 per saham.

Berdasarkan jumlah saham dan rentang harga tersebut, dana yang dapat dihimpun mencapai Rp2,31 triliun hingga Rp3,06 triliun.

Jadwal IPO dalam prospektus mencakup masa bookbuilding pada 25 November–1 Desember 2025, pernyataan efektif pada 8 Desember 2025, penawaran umum pada 10–15 Desember 2025, penjatahan pada 15 Desember 2025, distribusi saham elektronik pada 16 Desember 2025, dan pencatatan saham di Bursa Efek Indonesia pada 17 Desember 2025.

Dana hasil IPO setelah dikurangi biaya emisi akan dialokasikan sebagai berikut, yakni 70 persen untuk modal kerja perseroan terutama penyaluran kredit dan 30 persen untuk belanja modal, termasuk pengembangan teknologi serta infrastruktur operasional.

“Setelah IPO, jumlah modal ditempatkan meningkat dari 29.490.000.000 saham menjadi 33.896.000.000 saham,” tulis prospektus SUPA, Selasa, 25 November 2025.

Bagaimana Fundamental Superbank?

Data keuangan dalam prospektus menunjukkan posisi aset Superbank sebesar Rp14,87 triliun per 30 Juni 2025, meningkat dari posisi akhir 2024. Liabilitas tercatat Rp9,54 triliun, sedangkan ekuitas berada di Rp5,33 triliun.

Laporan Agustus 2025 mencatat aset sebesar Rp15,82 triliun, simpanan pihak ketiga Rp9,40 triliun, dan ekuitas Rp5,39 triliun.

Laporan laba rugi per 30 Juni 2025 menunjukkan laba bersih Rp20,5 miliar, berbanding rugi Rp135 miliar pada periode yang sama tahun sebelumnya. Tingkat margin bunga bersih (NIM) tercatat 10,23 persen sebagaimana tercantum dalam prospektus.

Data kredit dalam prospektus mencatat total penyaluran mencapai Rp8,34 triliun per Juni 2025. Pada Juni 2024, posisi kredit tercatat Rp3,74 triliun. Rasio kredit bermasalah (NPL gross) tercatat 2,70 persen.

Prospektus juga mencantumkan data akuisisi pengguna yang mencapai sekitar 4 juta pengguna aktif per Juni 2025. Sebelumnya, jumlah pengguna pada April 2024 tercatat kurang dari 20.000.

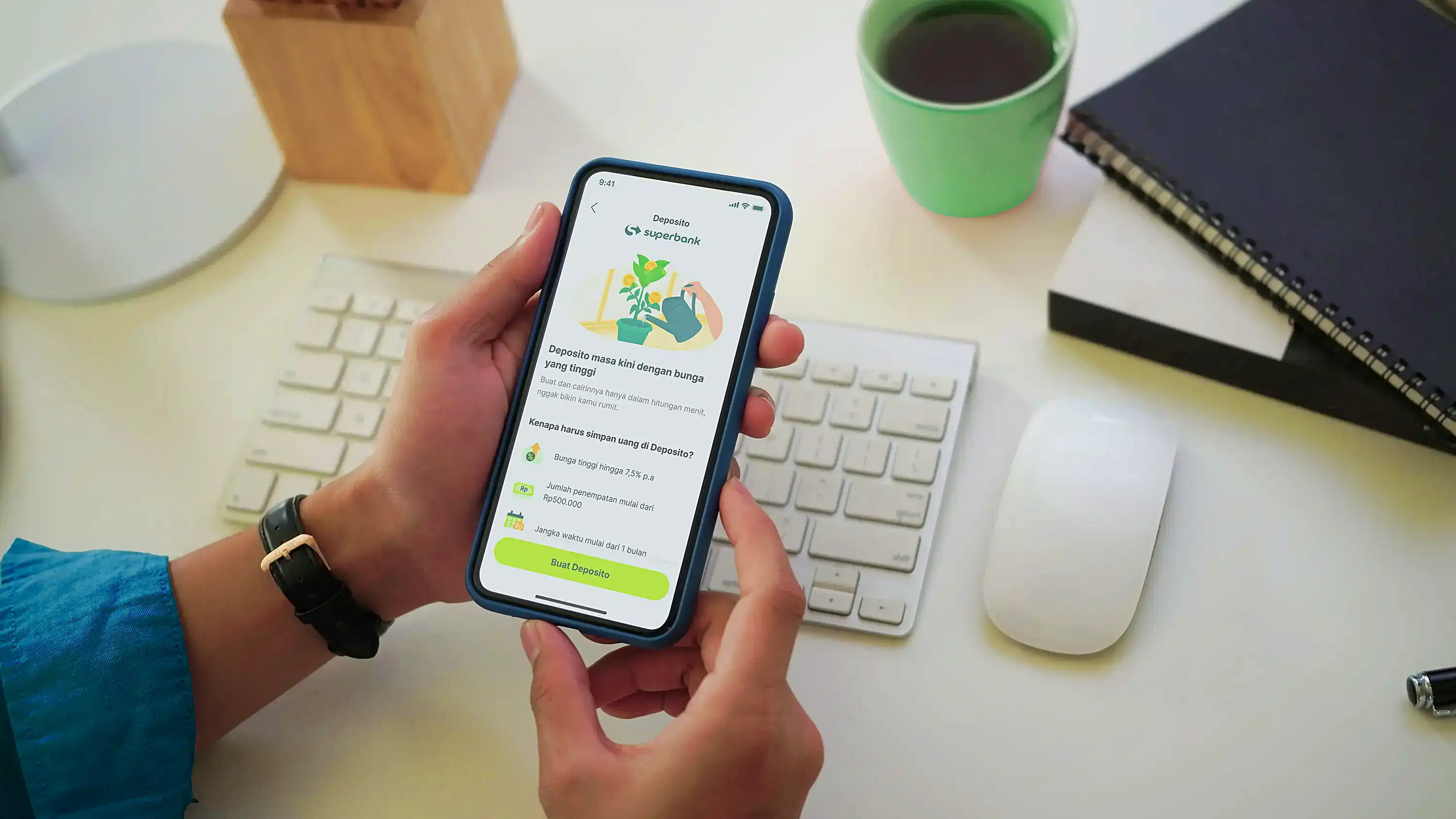

Produk dan layanan yang tercatat dalam prospektus meliputi Tabungan Utama, Saku, Celengan, Deposito, serta Pinjaman Atur Sendiri (PAS). Perseroan menyampaikan bahwa PAS mencatat kenaikan volume lebih dari 130 persen dibandingkan posisi akhir 2024.

Prospektus juga mencantumkan penggunaan teknologi dalam proses underwriting dan pengelolaan data transaksi.

Selain itu, proses penawaran umum dijamin oleh empat Penjamin Pelaksana Emisi Efek, yaitu PT Mandiri Sekuritas, PT CLSA Sekuritas Indonesia, PT Trimegah Sekuritas Indonesia Tbk, dan PT Sucor Sekuritas. Keempat perusahaan tersebut bertindak dengan kesanggupan penuh sesuai ketentuan yang tercantum dalam dokumen penawaran.(*)